تحلیل هفتگی وال استریت، هفته دوم بازار سال 2023

بازار وال استریت، در هفته دوم بازار سال 2023 ، روند صعودی و مثبت را تجربه کرد و کلیت بازار سهام وال استریت در یک هفته گذشته با رشد همراه بوده است. در گزارش این هفته روند شاخص ها و اتفاقات مهم در هفته گذشته را بررسی می کنیم.

نقشه بازار

شاخص S&P 500 در روز جمعه 2.67 درصد برای هفته اضافه کرد تا فقط یک مو به زیر مرز 4000 برسد. این پیشرفت، شروع مثبت شاخص معیار در سال جدید را به دومین هفته متوالی افزایش داد. پس از نیمه اول هفته نسبتاً آرام، پنجشنبه و جمعه به ترتیب شاهد اتفاقات مهمی در قالب آخرین گزارش شاخص بهای مصرفکننده و شروع درآمدهای بانکی بودیم. . در زیر نقشه شاخص S&P500 را مشاهده میکنید.

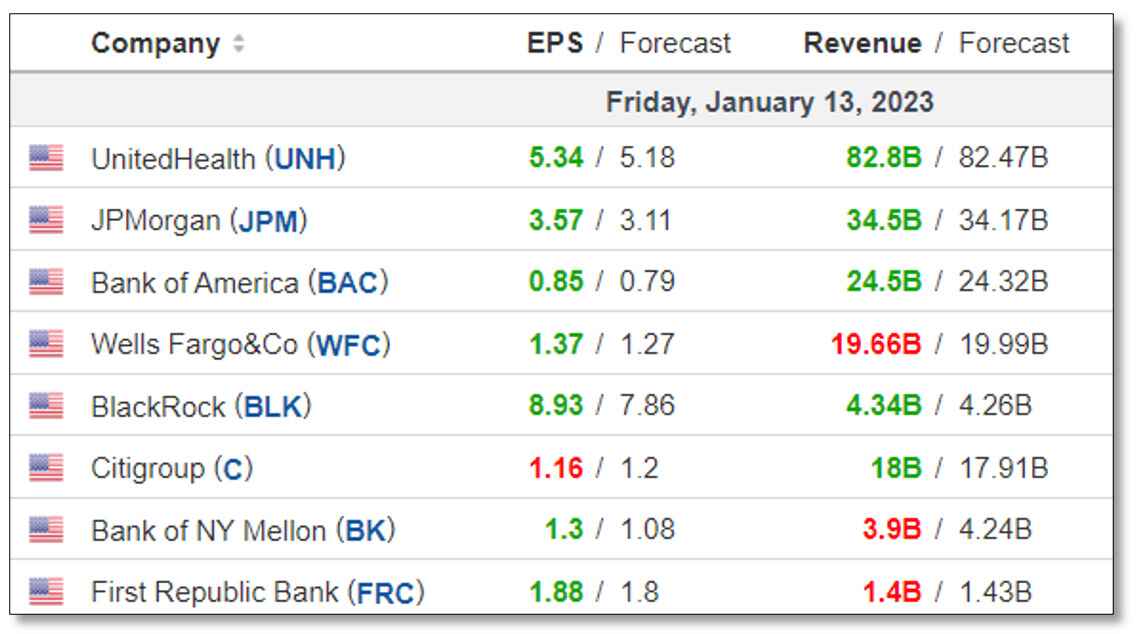

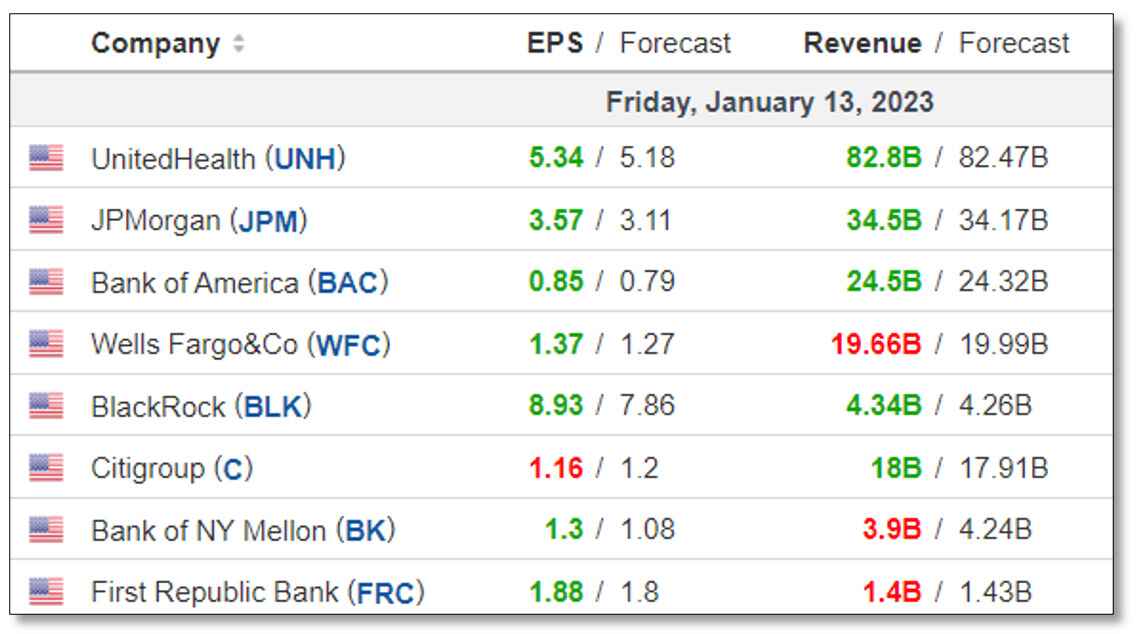

این هفته شاهد شروع فصل درآمد سه ماهه چهارم با نتایج سه ماهه بانک های بزرگ از جمله جی پی مورگان (JPM)، بانک آمریکا (BAC)، سیتی گروپ (C) و ولز فارگو (WFC) بودیم. بسیاری از بانکها برآوردهای مربوط به درآمد و درآمد را مغلوب کردند، در حالی که افزایش هزینهها و زیانهای ذخیره را گزارش کردند و هشدارهایی در مورد محیط مالی پیش رو صادر کردند. UnitedHealth (UNH) و Delta Air Lines (DAL) از دیگر شرکت های بزرگی بودند که نتایج خود را در طول هفته گزارش کردند.

از 11 بخش S&P 500 ، 9 بخش این هفته در فضای سبز به پایان رسیدند که در راس آنها بخش های سنگین وزن، Consumer Discrectionary و فناوری اطلاعات بودند. بخش های دفاعی، کالاهای مصرف کننده و مراقبت های بهداشتی، دو بازنده بودند.

شروع Earning season

با شروع درآمد شرکت ها با نگرانی های نرخ بهره برای توجه سرمایه گذار ، سهام در روز جمعه بیشتر شد. این چهارمین روز متوالی دستاوردهای Dow و S&P 500 بود.

فصل درآمد شرکت ها از روز جمعه با یک مجموعه گزارش از بخش مالی شروع به افزایش کرد. JPMorgan (JPM) ، Bank of America (BAC) ، Citigroup (C) و Wells Fargo (WFC) همه نتایج را اعلام کردند.

سرمایه گذاران در ابتدا با تمرکز بر افزایش هزینه ها و ضرر و زیان تأمین ، به همراه چشم اندازهای محتاط ، واکنش متقاطع نسبت به این شماره ها داشتند. با این حال ، سهام در طول روز مسیر معکوس کرد و در نهایت بالاتر به پایان رسید.

لیست گزارش های درآمد نیز شامل برخی از بازیکنان بزرگ در خارج از بخش مالی بود. UnitedHealth (UNH) و Delta Air Lines (DAL) هر دو نتایج را نیز نشان دادند.

هفته آینده شاهد درآمد شرکت هایی مانند گلدمن ساکس (GS)، مورگان استنلی (MS)، خطوط هوایی متحده (UAL)، پراکتر اند گمبل (PG) و نتفلیکس (NFLX) خواهیم بود.

اخبار اقتصادی مهم در این هفته

گزارش CPI نشان دهنده تعدیل مورد انتظار در تورم است و به نشانه هایی اشاره می کند که افزایش شدید نرخ بهره فدرال رزرو در نهایت اقتصاد را خنک می کند و انتظارات برای افزایش کمتر 25 واحدی در نشست بانک مرکزی در ماه فوریه را تقویت می کند.

در سایر دادههای اقتصادی، پس از افزایش خوانش دانشگاه میشیگان از احساسات مصرفکننده در ژانویه، احساسات نیز کمک شد. داده ها همچنین کاهش انتظارات تورمی کوتاه مدت را نشان می دهد. علاوه بر این، سرمایه گذاران کاهش ادعاهای بیکاری هفتگی، افزایش انتظارات تورمی تجاری آتلانتا در ژانویه و نمره شاخص حرکت سرمایه گذاران را تجزیه کردند.

در اوایل این هفته ، سهام از انتشار داده های قیمت مصرف کننده افزایش یافته است ، که نشان دهنده خنک کننده AS در تورم سالانه است. سرمایه گذاران شرط می بندند که این امر به فدرال رزرو اجازه می دهد تا در جلسه سیاست آینده خود فقط 25 امتیاز پایه را افزایش دهد.

جلسه جمعه پس از خرید اخیر ، فروش در بازار اوراق قرضه را به فروش رساند. این بازده بیشتر است. عملکرد 10 ساله خزانه داری (US10Y) 6 امتیاز پایه را به 3.50 ٪ افزایش داد. بازده 2 ساله (US2Y) از 9 امتیاز پایه به 4.23 ٪ صعود کرد

تحلیل شاخص S&P500

ابتدا نگاهی به نمودار شاخص داشته باشیم:

با توجه به اخبار اقتصادی و دیتاهای منتشر شده این هفته، رشد را شاهد بودیم و برای هفته ی آینده با توجه به اینکه دیتای مهمی منتشر نمیشود، احتمال صعود تا محدوده ی 4100 تا 4200 را پیش بینی میکنیم یا نهایتا یک محدوده ی رنج داشته باشیم تا به زمان جلسهی فدرال رزرو برسیم. درحالت کلی برای امسال یک روند ریکاوری را برای شاخصها شاهد هستیم.