اگر در بازارهای مالی “قطعیت” وجود داشت فاصله تا تحقق همه ی رویاهایمان فقط یک معامله بود!

یعنی اگر فقط می توانستیم 10 پیپ حرکت در بازار را درست تشخیص دهیم به نحوی که آن معامله از نقطه ی ورود ما حتی یک پیپ هم در ضرر نرود و در جهت پیش بینی ما 10 پیپ حرکت کند می توانستیم تمام دارایی خود را وارد آن معامله کنیم و با یک حجم وحشتناک زیاد، سود هنگفتی را به دست بیاوریم.

اما متاسفانه اینطور نیست… هیچ قطعیتی در بازارهای مالی وجود ندارد و چون قطعیتی وجود ندارد باید همیشه جانب احتیاط را رعایت کنیم. مهمترین وسیله یا ابزار ما برای کاهش ریسک در معاملات تعیین استاپ لاس یا حد ضرر برای معاملاتمان است.

تعریف استاپ لاس یا حد ضرر

فرض کنید بعد از تحلیل یک سهم یا رمزارز یا جفت ارز فارکسی یا یک کامودیتی مثل طلا به این نتیجه رسیده اید که اینجا محل مناسبی برای خرید آن دارایی است و امکان رشد تا نقطه ی مشخصی وجود دارد. دقت کنید “امکان” رشد وجود دارد! پس نقطه یا محدوده ای را هم مشخص می کنید که اگر قیمت آن نقطه یا محدوده را دید یعنی تحلیل شما اشتباه از آب درآمده و قیمت ممکن است ریزش زیادی را از آنجا تجربه کند. پس وقتی امکان سود از بین می رود برای جلوگیری از ضرر زیاد، در آن نقطه یا محدوده معامله ی خود را با ضرر کم می بندیم و جلوی ضرر زیاد در آن معامله را می گیریم تا دوباره در شرایط دیگری اقدام به تحلیل و معامله ی جدید کنیم. به این ترتیب ما همواره در بازار خواهیم بود و می توانیم در معاملات دیگری این ضرر را جبران کنیم.

دقت داشته باشید که بازارهای مالی همواره تا ابد هستند مهم این است که شما بتوانید تا ابد در این بازارها دوام بیاورید و به سود دهی مستمر برسید. تعیین استاپ لاس به شما این کمک را خواهد کرد.

نحوه ی تعیین استاپ لاس یا حد ضرر

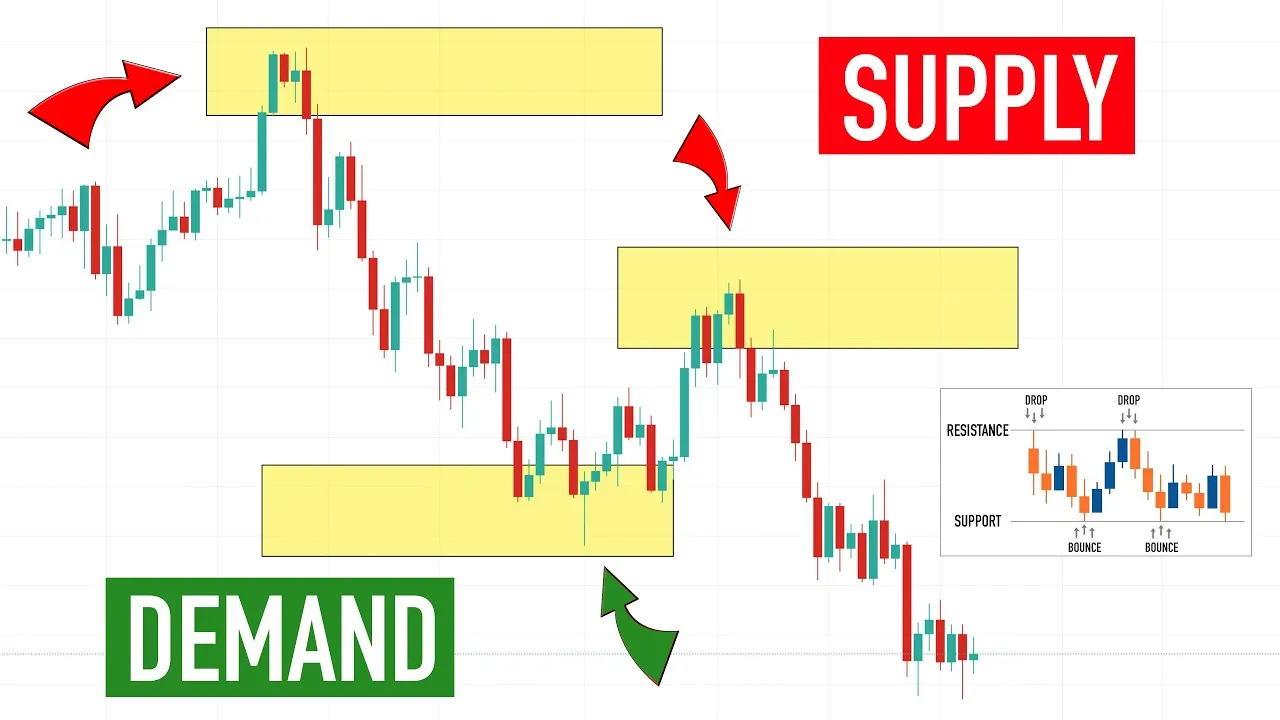

برای ترید یا معامله کردن در بازارهای مالی، باید بتوانیم لبه های بازار را تعیین کنیم. لبه های های بازار مناطقی هستند که اگر معامله ی ما در آن مناطق استاپ لاس یا حد ضرر بخورد می توانیم در صورت دیدن تریگر مناسب وارد معامله ی معکوس آن شویم. پس همواره استاپ لاس را باید در جایی قرار دهیم که در صورت تاچ شدن آن، بتوانیم به دنبال تریگر ورود در جهت مخالف معامله ی خود باشیم. پس به این ترتیب می توانیم وارد معاملاتی شویم که ریسک به ریوارد مناسبی هم برای ما دارند، چرا که اصولا قیمت از “لبه های بازار”، حرکات بسیار مناسب و چشمگیری را انجام می دهد.

رابطه ی بین استاپ لاس و مدیریت سرمایه

خیلی از معامله گران بازار دچار این اشتباه می شوند که استاپ لاس را براساس مدیریت سرمایه تعیین می کنند در حالی که این کار کاملا اشتباه است!

استاپ لاس کاملا بر اساس تحلیل معامله گر، (خواه تکنیکال خواه فاندامنتال) تعیین می شود و در واقع این قیمت و چارت آن دارایی است که می گوید استاپ لاس معامله در آن محدوده کجاست…

در نهایت پس تعیین استاپ لاس بر اساس چارت و قیمت، اصول مدیریت سرمایه ی معامله گر می تواند ورود به آن معامله را تایید یا رد کند، پس مدیریت سرمایه استاپ لاس را تعیین نمی کند.

مثال:

چارتی را فرض کنید که به فرض در قیمت 100 تشخیص داده اید که موقعیت ورود به معامله ی خرید را دارد. پیش بینی می کنید که به احتمال زیاد، قیمت تا 110 بالا خواهد رفت و اگر قیمت به عدد 95 برسد ریزش شدیدی را این دارایی تجربه خواهد کرد. به نظر معامله ی مناسبی می رسد، ریوارد دو برابر ریسک یا ضرر…

حال اصول مدیریت سرمایه ی شما به شما می گوید که مقدار این استاپ لاس زیاد است و استاپ لاس روی عدد 96 را می پذیرد. حال اگر استاپ لاس را روی 96 بگذارید ممکن است قیمت به پایین آمده و استاپ شما را فعال کرده و سپس به سمت تارگت شما حرکت کند. اینجا مشکل تحلیل شما نبوده بلکه اشتباه شما این بوده که به جای چارت، از مدیریت سرمایه برای تعیین استاپ لاس استفاده کرده اید.

در مقاله ی بعدی موارد بیشتری را در باب استاپ لاس یا حد ضرر در معاملات برای شما عنوان خواهیم کرد.