تحلیل هفتگی وال استریت، هفته 10 بازار سال 2023

بازار وال استریت، در هفته 10 بازار سال 2023 ، روند نزولی را تجربه کرد و کلیت بازار سهام وال استریت در یک هفته گذشته با نزول و در آخرین روز هفته با نزول شدیدی همراه بوده است. در گزارش این هفته روند شاخص ها و اتفاقات مهم در هفته گذشته را بررسی می کنیم.

نقشه بازار

شاخص S&P 500 در روز جمعه 4.55 درصد در هفته سقوط کرد و در 3861.59 واحد قرار گرفت و در سه جلسه از پنج جلسه ضرر کرد. عقب نشینی شاخص معیار بدترین عملکرد هفتگی خود را از سپتامبر سال گذشته نشان داد. این احساسات با شهادت جروم پاول، رئیس فدرال رزرو به سنا و مجلس نمایندگان، داده های داغ اقتصادی و دو تحول منفی قابل توجه در بخش مالی کاهش یافت.

با عطف به عملکرد هفتگی بخش S&P 500 ، همه 11 بخش با سقوط بیش از 8 درصدی در میان حماسه بانک سیلیکون ولی، به پایان رسید. استیپل های مصرف کننده کمترین کاهش را داشتند. در زیر نقشه شاخص S&P500 را مشاهده میکنید.

اخبار اقتصادی مهم در این هفته

پاول در شهادت دو روزه خود در مورد گزارش سیاست پولی شش ماهه گفت که با توجه به داده های اقتصادی اخیر قوی تر از حد انتظار، بانک مرکزی پذیرای نرخ های بهره بالاتر است. رئیس فدرال رزرو همچنین تاکید کرد که سیاست گذاران هنوز تصمیمی در مورد افزایش سریع نرخ بهره نگرفته اند. اظهارات او توسط معامله گران به عنوان تندرو تلقی شد، آنها به شدت انتظارات خود را به 80 درصد برای افزایش 50 واحدی نرخ بهره در جلسه کمیته سیاست پولی آتی در اواخر این ماه تغییر دادند.

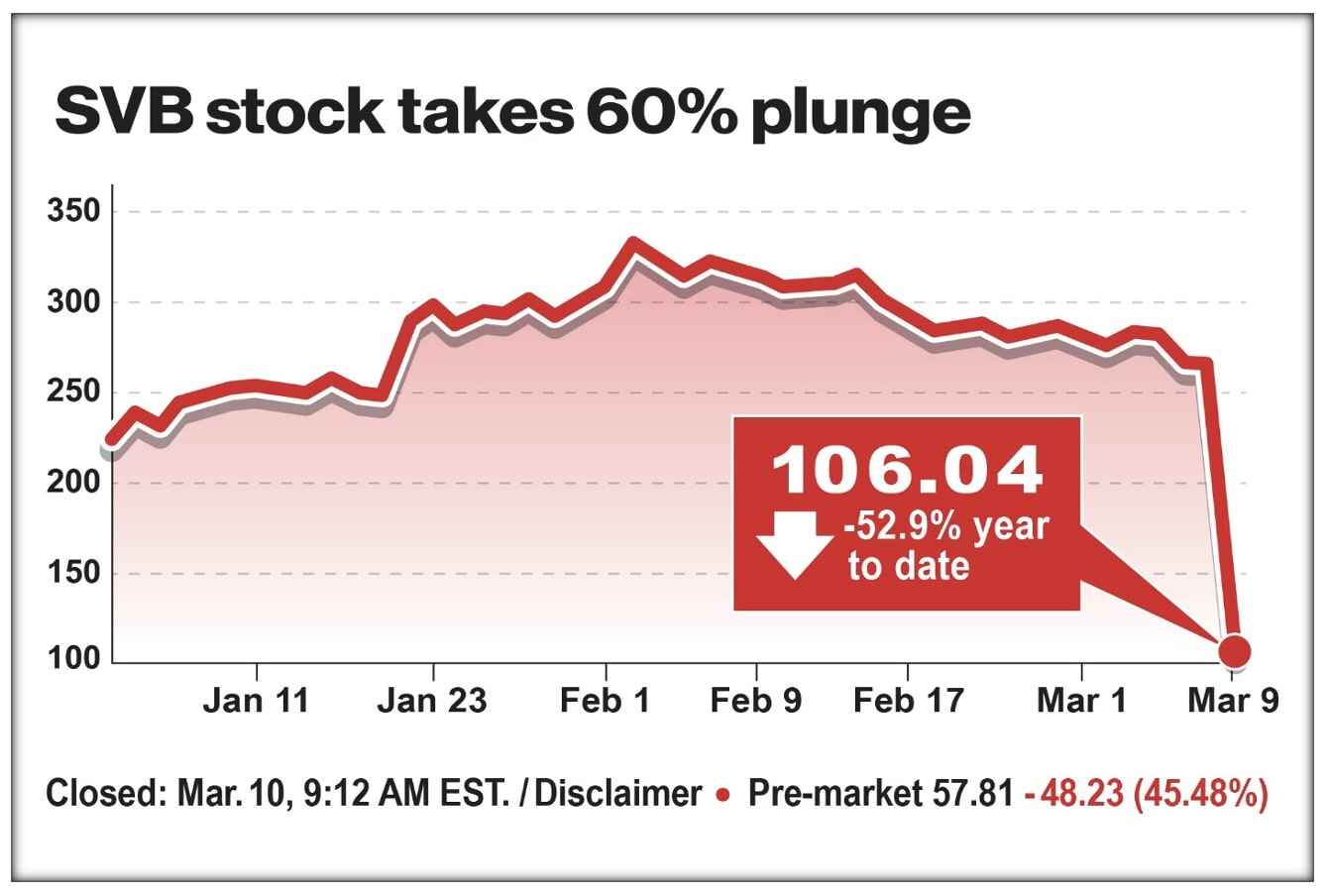

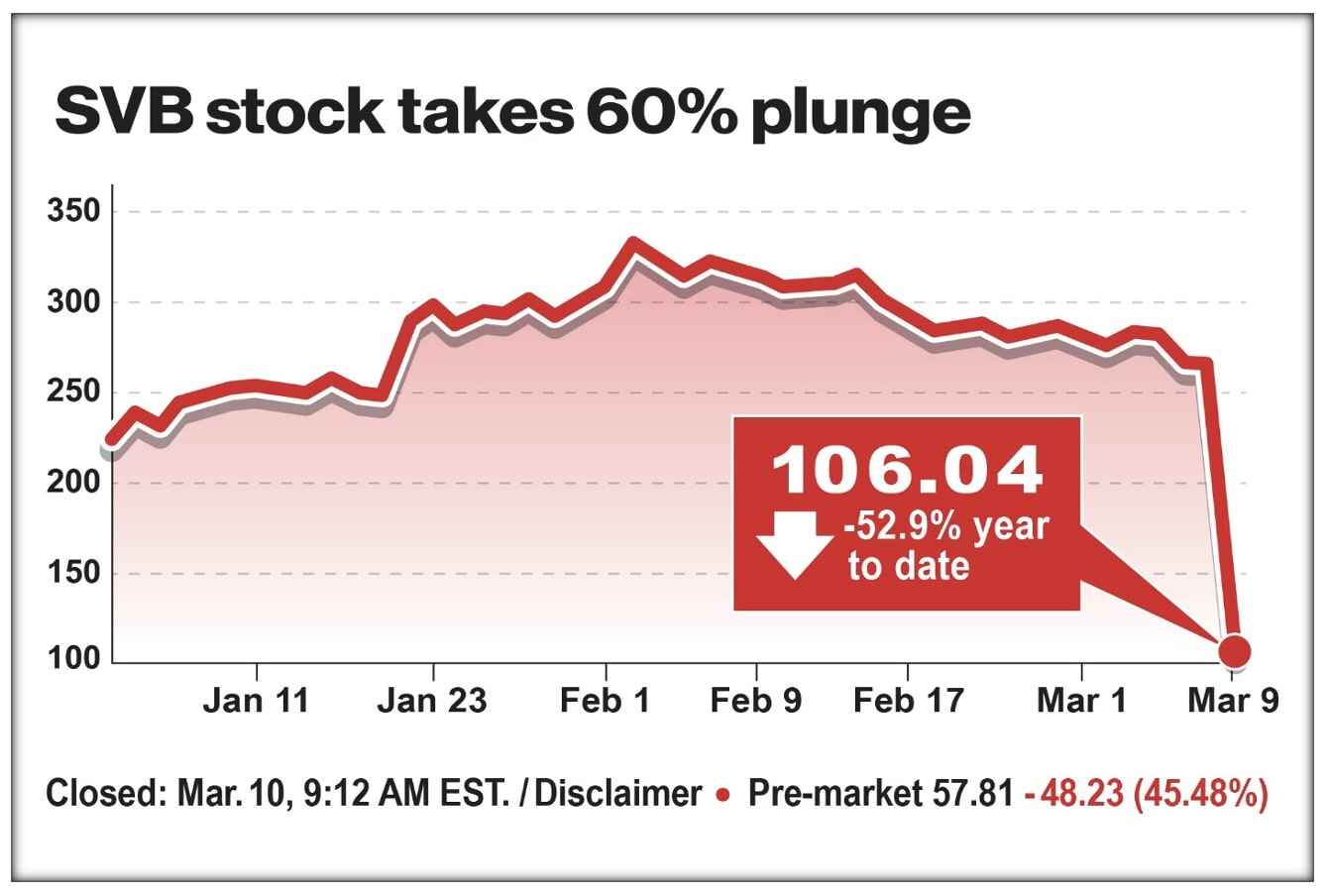

انحلال بانک دوستدار رمزنگاری Silvergate و سقوط واحد SVB Financial ، بانک سیلیکون ولی، عناوین اخبار پنجشنبه و جمعه را تحت تأثیر قرار دادند. هر دو رویداد – به ویژه بحران نقدینگی در دومی – در سراسر بخش مالی انعکاس یافت و سایر سهام بانک ها را پایین آورد.

بانک سیلیکون ولی روز جمعه توسط شرکت بیمه سپرده فدرال تصاحب شد. این بزرگترین ورشکستگی بانک از زمان بحران مالی 2008 بود. با این حال، چندین تحلیلگر وال استریت گفتند که عقب نشینی در سهام بانکی ناشی از حماسه یک واکنش بیش از حد است و نشان دهنده ضعف سیستمی نیست. صرف نظر از این، این رویداد باعث شد که فعالان بازار مجدداً انتظارات خود را برای افزایش 50 واحدی به کمتر از 40 درصد تعدیل کنند، زیرا تمایل فدرال رزرو را برای تهدید احتمالی بی ثباتی مالی با ادامه افزایش نرخ بهره ارزیابی کردند.

داده های اقتصادی در طول هفته تا حد زیادی حول محور بازار کار بود. روز چهارشنبه، حقوق و دستمزد خصوصی ADP برای ماه فوریه بالاتر از حد توافق بود، در حالی که ارقام ژانویه JOLTS کمتر از حد انتظار کاهش یافت. هر دو مجموعه داده به پایداری پایدار در بازار کار اشاره کردند. در مقابل، در نشانه ای از سرد شدن، تعداد آمریکایی هایی که برای درخواست های هفتگی بیکاری ثبت نام کردند، به طور غیرمنتظره ای افزایش یافت و برای اولین بار در ژانویه از مرز 200 هزار نفر گذشت.

تقویم اقتصادی با گزارش مشاغل مورد انتظار روز جمعه به اوج خود رسید که تصویر متفاوتی را ترسیم کرد. حقوق و دستمزد غیرکشاورزی بیش از حد انتظار افزایش یافت، در حالی که نرخ بیکاری تقویت شد. میانگین درآمد ساعتی افزایش یافت اما نه به اندازه مورد انتظار.

روزهای پایانی SVB

روزهای پایانی SVB به عنوان یکی از سریع ترین بانک ها در تاریخ ثبت خواهد شد. تنها در 24 ساعت، بانک سیلیکون ولی در روز پنجشنبه شاهد خروج سریع سپردههای 42 میلیارد دلاری بود و به سرعت خود را در یک بازی جبرانی دید که در نهایت پس از شکست در فروش داراییها به اندازه کافی سریع برای رفع برداشت، از دست رفت.

اما مشکلات بانک ماندگاری بسیار بیشتری نسبت به چند روز داشت. ماههای زیادی در حال ساخت بود و به روزهای اولیه همهگیری ویروس کرونا برمیگشت، زمانی که فناوری در مد بود و شرکتها مبالغ هنگفتی پول نقد از سرمایهگذاران خطرپذیر جمعآوری کردند.

SVB با ریشه های عمیق خود در صنعت فناوری، شریک منتخب بسیاری از این شرکت های نوپا و دارای پول نقد است که میلیاردها دلار به خزانه بانک ریخته و سپرده های آن را تقویت کردند.

در زمانی که نقدینگی فراوان در اقتصاد کاهش مییابد، به دلیل نرخهای بهره بسیار پایین و محرکهای مالی، SVB در تلاش برای وام دادن به آن بود. وام دهنده مستقر در کالیفرنیا در عوض تصمیم گرفت سپرده ها را بیشتر در اوراق قرضه بلندمدت خزانه داری ایالات متحده سرمایه گذاری کند که به آن اجازه می دهد بازدهی داشته باشد، البته فقط چند درصد.

زمانی که نرخهای بهره پایین بود، به خوبی کار میکرد، زیرا قیمت اوراق خزانهداری که برعکس نرخها معامله میکردند، در ترازنامهاش ثابت ماند، اما همه چیز تغییر کرد. فدرال رزرو متوجه شد که تورم گذرا نیست و سریع ترین سرعت خود را برای افزایش نرخ در بیش از چهار دهه گذشته آغاز کرد.

SVB اکنون با یک مشکل واقعی روبرو شده بود: قیمت اوراق قرضه آن، که به صورت معکوس نسبت به نرخ ها معامله می شود، به شدت در حال کاهش بود و زمان زیادی نگذشته بود که روی یک تن از دارایی های کم بازده که در زیر آب بودند، نشست.

این بانک زیانهای غیرقابل تحقق عظیمی در اوراق بهادار داشت که نیاز به جابجایی و سریع داشت. مشتریان فناوری وام دهنده از قبل از سپرده های خود استفاده می کردند زیرا افزایش هزینه ها و نرخ ها شروع به کاهش کردند.

راه حل وام دهندگان این بود که اوراق قرضه بلندمدت کم بازده خود را بفروشد و اوراق قرضه کوتاه مدتی بخرد که اکنون در بحبوحه فدرال رزرو مصمم برای بالا بردن نرخ ها به سطوح محدود کننده هرچه سریعتر بازدهی بسیار جذاب تری داشتند.

این بانک طی نامه ای از این راه حل برای سهامداران پرده برداری کرد و با تخمین زیان 1.8 میلیارد دلاری از فروش پرتفوی اوراق قرضه خود و همچنین برنامه های دقیقی برای افزایش حدود 2.25 میلیارد دلار سرمایه برای تقویت مالی خود، ارائه کرد.

اما بخش عمده ای از سرمایه گذاران و مشتریان حاضر به انتظار نبودند. مشتریان با نادیده گرفتن فراخوان «آرام بمانید» از سوی گرگ بکر، مدیر عامل SVB، سرعت برداشت را افزایش دادند و وام دهنده را به ورطه ورشکستگی خیره کردند.

تحلیل شاخص S&P500

ابتدا نگاهی به تحلیل هفته گذشته داشته باشیم:

با توجه به سنتیمنت منفی بازار و احتمال افزایش 0.5% نرخ بهره بانک مرکزی، ناحیه تقاضای زردرنگ محل برگشت قیمت میتواند باشد. به علاوه اینکه احتمال رسیدن به کف تیآر هم محتمله. ولی با توجه به اینکه 2 هفته تا اعلام نرخ بهره زمان مونده و این روند نزولی در بیس (منطقه تقاضا) مهمی قرار داره احتمال یک اصلاح به سمت بالا (در روند نزولی) هست. بنابراین بالارفتن قیمت از همین منطقه 3900 تا 4100 احتمال بیشتری داره، اما 30 درصد هم امکان داره این روند نزولی ادامه پیدا کنه تا محدوده 3750 و پس از اون (شاید با خبر CPI) این اصلاح به سمت بالا رخ بدهد.