تحلیل هفتگی وال استریت، هفته 3 بازار سال 2023

بازار وال استریت، در هفته 3 بازار سال 2023 ، در اوایل هفته روند صعودی و مثبت و در ادامه نزول را تجربه کرد و کلیت بازار سهام وال استریت در یک هفته گذشته کمی کاهش داشت . در گزارش این هفته روند شاخص ها و اتفاقات مهم در هفته گذشته را بررسی می کنیم.

نقشه بازار

شاخص S&P 500 در روز جمعه 0.66% برای هفته تعطیلات کاهش یافت و به 3972.61 واحد رسید، در حالی که S&P 500 Trust ETF (NYSEARCA: SPY) نیز 0.66% کاهش یافت.

از 11 بخش S&P 500، هشت بخش در این هفته با منفی به پایان رسیدند که در راس آنها صنایع و تاسیسات بود. در میان سه برنده، خدمات ارتباطی بخش سنگین وزن نزدیک به 3 درصد افزایش یافت در زیر نقشه شاخص S&P500 را مشاهده میکنید.

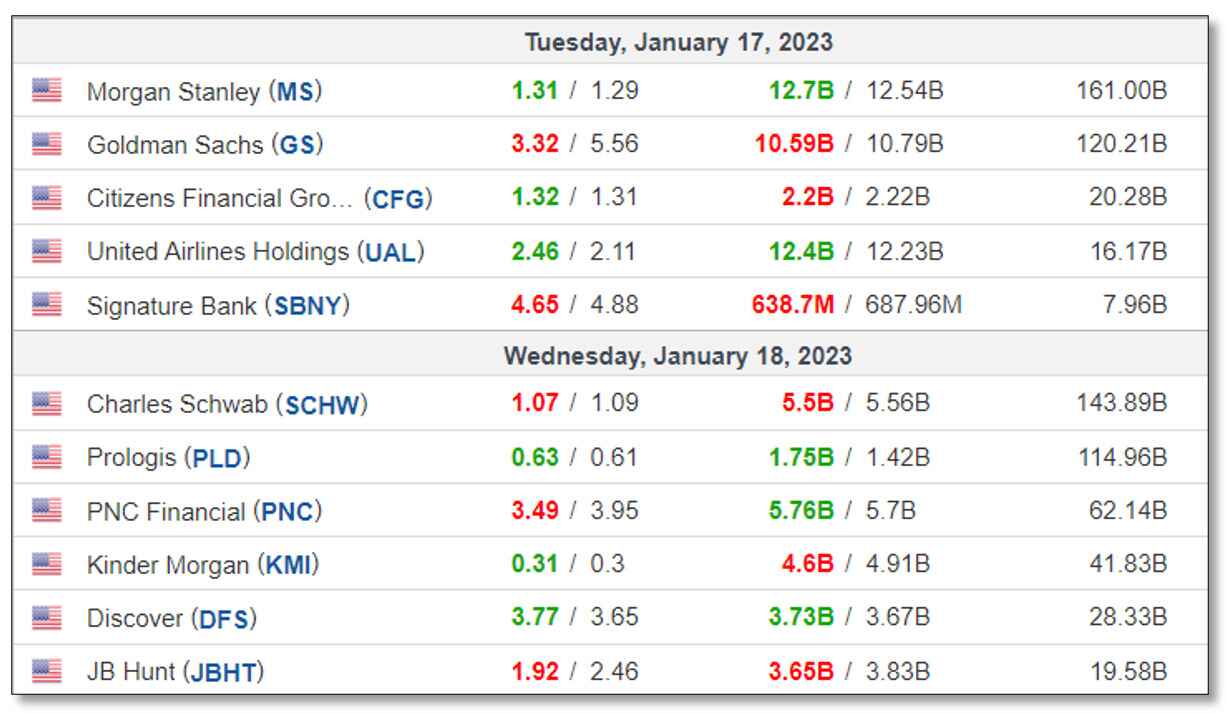

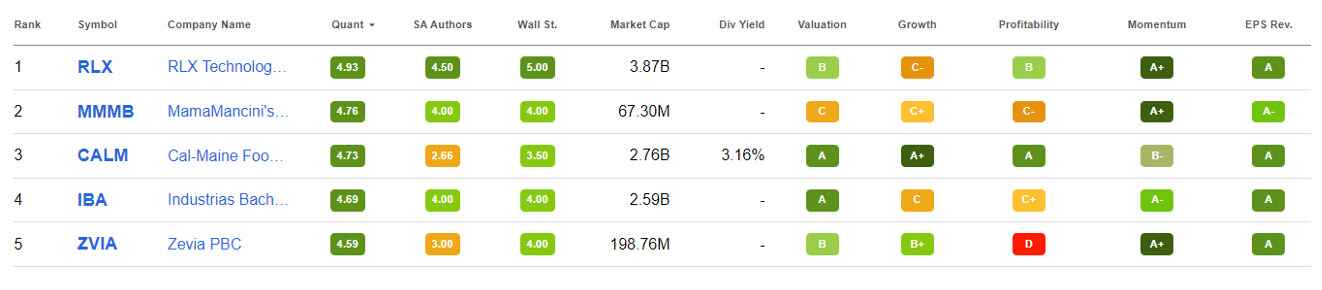

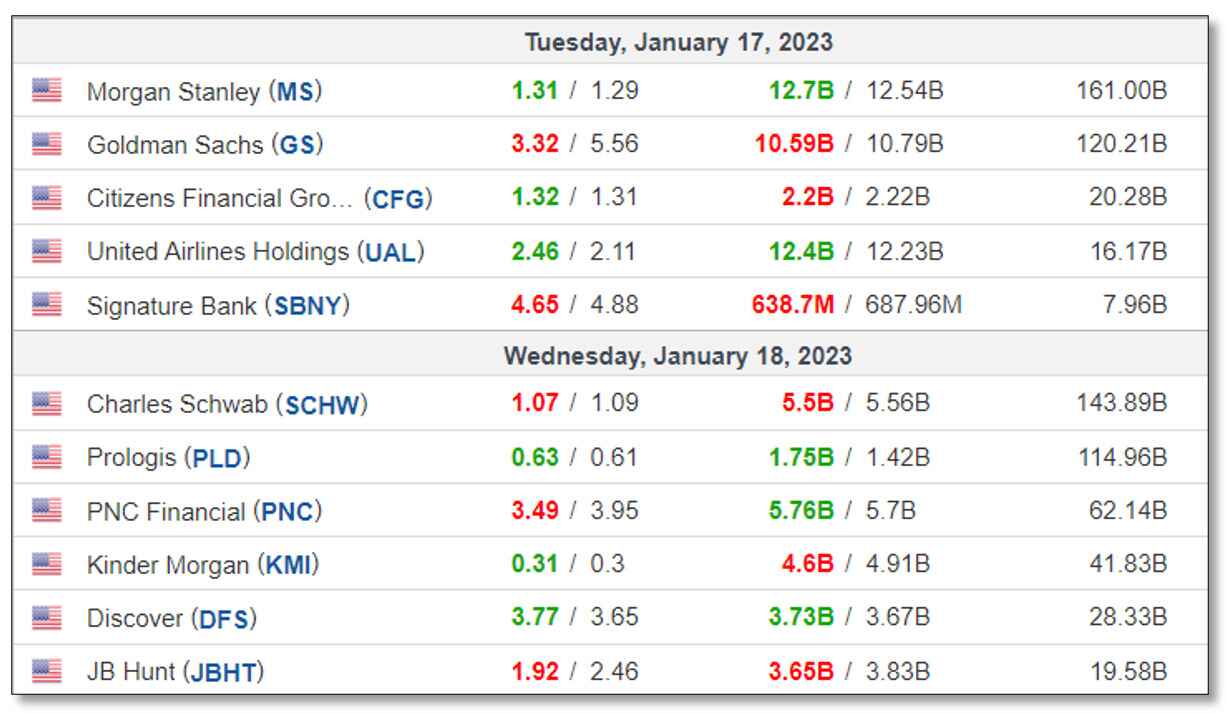

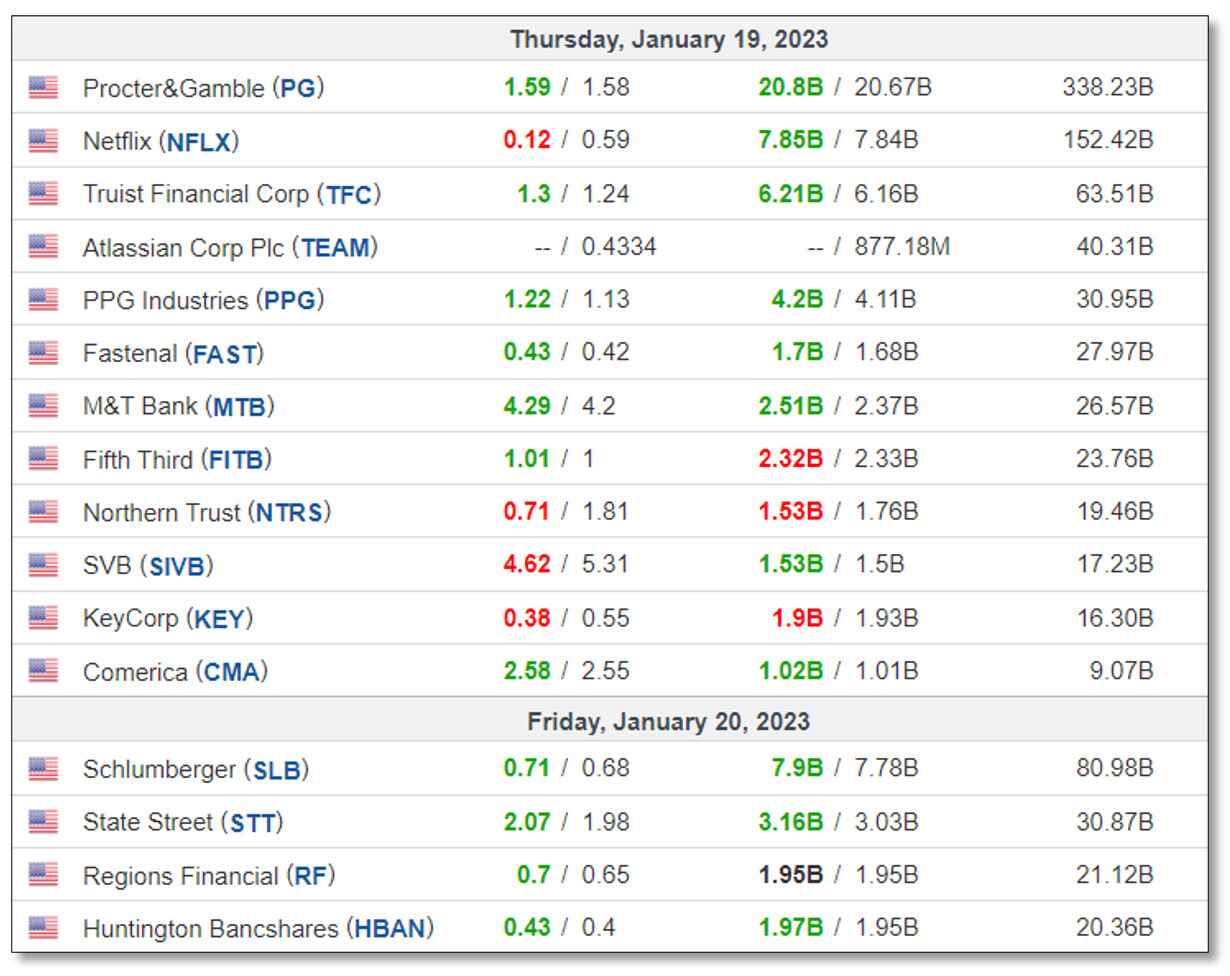

شروع Earning season

فعالان بازار نیز شروع فصل درآمد سه ماهه چهارم این هفته را هضم کرده اند. نامهای بزرگی مانند گلدمن ساکس (GS)، خطوط هوایی متحده (UAL)، Alcoa (AA) و Procter & Gamble (PG) نتایج خود را گزارش کردند. نکته قابل توجه نتفلیکس (NFLX) بود. عملکرد مالی غول استریم توسط تحلیلگران مورد ستایش قرار گرفت و سهام در روز جمعه جهش کرد و باعث تقویت سهام گسترده تر شد.

هفته آینده، فصل درآمدها وارد چرخه جدیدی می شود. شرکتهایی که قرار است گزارش دهند عبارتند از تسلا (TSLA)، مایکروسافت (MSFT)، اینتل (INTC)، ویزا (V)، مسترکارت (MA) و شورون (CVX).

اخبار اقتصادی مهم در این هفته

بازار سهام در سال 2023 افزایش یافته است و برخی از سرمایه گذاران به نظر می رسد قیمت را با کاهش سریع تورم در سال 2023 یا یک سناریوی “کاهش تورم بی عیب و نقص” که ممکن است برخلاف سابقه تاریخی باشد، قیمت گذاری کنند. در حالی که CPI کالاهای اصلی روندهای کاهش تورم سریع را مشاهده می کند، خدمات اصلی برای جابجایی بیشتر طول می کشد و رشد دستمزدها همچنان یک نگرانی اصلی است. برخی تحلیلگران فکر میکنند که سرمایهگذاران در مقابل اسکیهای خود قرار دارند، در حالی که روند صعودی سهامهای فناوری و داراییهای پرریسکتر مانند ارزهای دیجیتال هنوز کاملاً منطقی نیستند.

انتشار دادههای اقتصادی که نشانههایی از سرد شدن اقتصاد ایالات متحده را نشان میداد و نگرانیها را نسبت به کندی رشد برانگیخت، احساسات را تحت تأثیر قرار داد. اگرچه دادههای تورم تعدیل را نشان میدهد، اما اثرات انقباض سیاست پولی فدرال رزرو تنها در حال حاضر خود را نشان میدهد و این نگرانی را به وجود آورده است که بانک مرکزی بیش از حد تهاجمی بوده و میتواند اقتصاد را وارد رکود کند.

در تقویم اقتصادی هفته، نظرسنجی امپایر استیت تولیدی منتشر شد که نشان دهنده انقباض شدید در فعالیت های تجاری در ژانویه بود. در همین حال، تورم اصلی قیمت تولیدکننده بیش از حد انتظار کاهش یافت. خرده فروشی و تولید صنعتی در ماه دسامبر بیش از حد انتظار کاهش یافت. چشم انداز تجاری فیلی فدرال رزرو برای ژانویه منفی شد، در حالی که تعداد آمریکایی هایی که برای درخواست های هفتگی بیکاری ثبت نام کردند به طور شگفت انگیزی کاهش یافت. در نهایت، دادههایی از بازار مسکن در قالب اعداد پروانههای ساختمانی و ارقام موجود فروش مسکن وجود داشت.

سخنرانان فدرال رزرو در طول هفته نشان داده اند که بانک مرکزی سرعت افزایش نرخ بهره را کاهش خواهد داد. بر اساس ابزار CME FedWatch، بازارها اکنون با احتمال 99.2 درصد افزایش 25 واحدی در جلسه فوریه کمیته سیاست پولی قیمت گذاری می کنند.

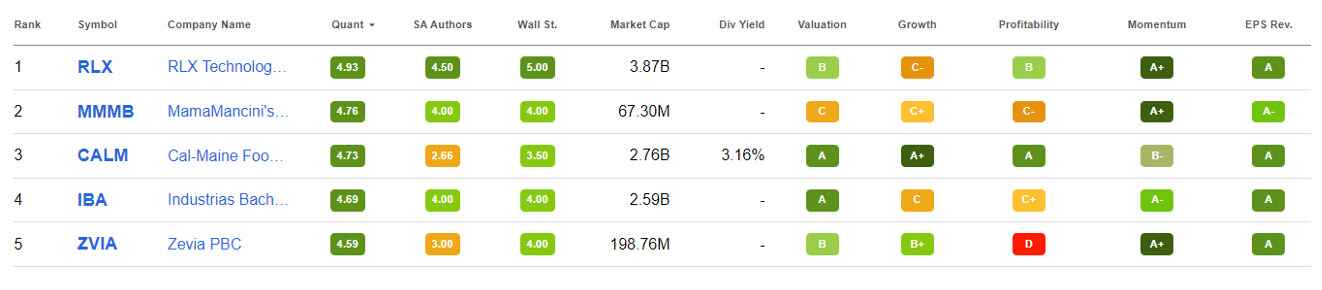

اگر چرخه کاهش تورم به آرامی مانند سال های 1980 تا 1983 انجام شود، جفریز یک برنامه بازی برای سرمایه گذاران دارد. سهام با کیفیت بالا از خدمات کسب و کار، کالاهای اصلی و خدمات مصرف کننده در آن دوره از نام های با کیفیت پایین بهتر عمل کردند و تاریخ به طور بالقوه تکرار می شود. جفریز سهامهایی با سودآوری بالا را بر اساس بازده حقوق صاحبان سهام و بازده سرمایه سرمایهگذاریشده ارزیابیهای معقول بر اساس نسبت قیمت به درآمد آتی آنها و ترازنامههای ثابت با بدهی کم و جریان نقدی بالا بررسی کرد. سهامی که لیست انتخاب های کاهش تورم را تشکیل می دهند شامل سیستم های سیسکو (CSCO)، Walmart (WMT)، Merck (MRK)، Home Depot (HD)، Broadcom (AVGO)، Linde (LIN)، Boston Scientific (BSX)، Altria Group (MO) و شرکت های TJX (TJX) و Ulta Beauty (ULTA) هستند.

بانک آمریکا همچنین به روند کاهش تورم چشم دوخته است زیرا معاملات آتی کالاهای فعلی به کاهش قهوه (-26٪)، پنیر (-9.2٪) و شیر (-9.6٪) در نیمه اول سال اشاره دارد. ذرت (-4%)، روغن سویا (-3%) و شکر (3%) در نیمه پشتی اشک. همچنین انتظار می رود که قیمت گندم، روغن سویا و گاز طبیعی نیز در سال 2023 کاهش یابد.

اگر هزینههای غذایشان سریعتر از قیمت منو کاهش یابد، رستورانهای زنجیرهای میتوانند حاشیه سود را افزایش دهند. بشکه کراکر (CBRL)، چیپوتل (CMG)، رستوران ساعت اول (FWRG)، پورتیلو (PTLO)، استارباکس (SBUX) و تگزاس رودهاوس (TXRH) برخی از زنجیرههایی هستند که انتظار میرود بیشترین سود را از روند کاهش تورم ببرند. اوضاع ممکن است برای شرکتهای مواد غذایی و نوشیدنی پیچیدهتر باشد که PepsiCo (PEP) و کوکاکولا (KO) قبلاً گزارش شدهاند که در خط آتش برای اقدامات قیمتگذاری خود قرار دارند.

تحلیل شاخص S&P500

ابتدا نگاهی به تحلیل هفته گذشته داشته باشیم:

طبق پیش بینی هفته گذشته که انتظار کمی صعود را داشتیم، با توجه به اخبار برای هفته ی آینده و با توجه به دیتاهایی که منتشر میشود، احتمال صعود تا محدوده ی 4100 تا 4200 را همچنان پیش بینی میکنیم یا نهایتا یک محدوده ی رنج داشته باشیم.